[2014년 IPO성과]

- IPO 실적

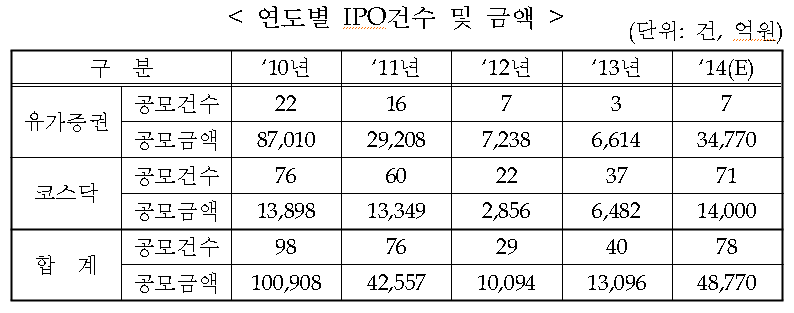

□ ‘14년 한국거래소는 신규상장 78사, 공모금액 4.9조원의 실적을 기록하여 최근 2년간 부진에서 완전히 탈피

ㅇ 유가증권시장은 신규상장 7사, 공모금액 3.5조원을 기록하여 공모규모 기준 ‘10년에 이어 역대 2번째 실적

ㅇ 코스닥시장은 신규상장 71사, 공모규모 1.4조원을 기록하여 ‘01년 이후 최고치를 기록할 전망

- IPO 특징

1. 유가증권시장

□ 업종 대표 대형우량기업 상장

ㅇ BGF리테일, 쿠쿠전자, 삼성SDS, 제일모직 등 업계 1위 기업이 다수 상장함으로써, 공모시장에 대한 투자자의 높은 관심 유발

□ 구주매출 비중 확대

ㅇ ‘14년 구주매출 비중은 80%로서 IPO가 자금조달 외에 지배구조 개편, 기관투자가 자금회수 등 다양한 수단으로 활용

* IPO 공모 중 매출비중 : (12) 68.3%→(13) 22.0%→(14) 80.1%

□ 투자자들의 높은 관심

ㅇ 평균 기관경쟁률이 374:1을 기록하고, 청약증거금으로 55.8조원이 몰리는 등 공모시장에 대한 관심이 크게 증가

* 기관경쟁률 : (‘12) 66:1 → (’13) 173:1 → (‘14) 374:1(116.2%↑)

청약증거금:(‘12)5.1조원→(’13)5.5조원→(‘14)55.8조원(920.3%↑)

2. 코스닥시장

□ 벤처기업·기술성장기업 상장 증가

ㅇ 벤처기업 IPO는 ’13년 17사에서 ‘14년 32사로 88% 증가하였고, 기술성장기업 상장청구는 ’13년 6사에서 ‘14년 11사로 83% 증가

□ SPAC시장 활성화

ㅇ ‘14년 신규상장 예정인 SPAC은 27사로 SPAC제도 도입이후 가장 높은 수준

* SPAC설립 : (‘10) 19사, (’11) 3사, (‘12) 0사, (’13) 3사, (‘14) 27사

□ 성장성위주 업종 다양화

ㅇ 바이오, 헬스케어, 엔터테인먼트, 게임 등을 영위하는 기업의 상장청구가 증가하는 등 청구기업 업종이 다양화

- IPO 실적회복 요인

□ 정부의 정책적 지원

ㅇ “기업 상장활성화를 위한 규제 합리화 방안”을 발표(4.15)하는 등 상장활성화에 대한 정부의 의지를 시장에 전달

□ 거래소의 제도개선 및 상장유치 노력

ㅇ 진입문턱을 완화*하는 등 기업이 편리하게 상장할 수 있도록 상장환경을 개선

* Fast Track 도입(유가), 기술성장기업에 대한 특례확대 및 코넥스기업의 신속이전상장제도 도입(코스닥), 보호예수제도 개선(공통) 등

ㅇ 상장심사의 투명성 제고(유가), 질적심사 항목축소 및 공모과정에서 발행사 및 IB 자율성 확대(코스닥)

[2015년 상장활성화 계획]

□ 유가증권 시장

ㅇ 대규모 기업집단, 중견기업, PEF투자기업 등을 대상으로 권역별 맞춤형 상장유치활동 전개

ㅇ 우량 비상장기업 상장니즈 분석을 통해 유치활동 효율성 제고

- 경영권승계, 재무적투자자 EXIT, 지배구조 개편, 재무구조 개선 등 기업별 상장니즈를 분석하여, 상장니즈가 있는 기업을 대상으로 맞춤형 유치활동 전개

□ 코스닥 시장

ㅇ상장활성화를 위한 제도 및 인프라 개선

- 상장요건 선진화, SPAC 결합방식 다양화 등 M&A활성화 추진, 기술성장기업 상장생태계 조성을 위한 기술평가 인프라 개선, 시장친화적 심사환경 조성 및 심사 전문성 강화

ㅇ코넥스기업의 코스닥 이전상장 활성화

- 우량코넥스 기업의 코스닥 이전상장을 촉진하고, 이전 대상 확충을 위해 유망초기기업 코넥스시장 유치 강화

ㅇ 공격적인 마케팅을 통한 상장유치 강화

- 유관기관 네트워크 활용을 통한 유망기업 상장지원 및 우량기술기업 개별접촉 등을 통한 전략적 상장유치활동 강화

[공모시장 효과]

□ 투자자 관심 집중

ㅇ 평균 기관경쟁률이 374:1로 전년대비 116.2% 상승하고, 청약증거금 총액도 55.8조원으로 전년대비 10배 이상 증가

□ 공모시장 글로벌화

ㅇ 외국인 배정비율이 ‘13년 13.3%에서 22.9%로 9.6%p 증가하였으며, 외국인 배정금액도 4배 이상 증가(1,705→8,787억원)